Vai a:

Vai a:

ITA

ENG

NUOVE REGOLE EUROPEE DI DEFINIZIONE DI DEFAULT: CONOSCERLE PER AFFRONTARE IL CAMBIAMENTO

A partire dal 1° Gennaio 2021 UniCredit applica le nuove regole europee in materia di classificazione delle controparti inadempienti (meglio conosciuto come “default”).

La nuova disciplina, stabilisce criteri e modalità più restrittive in materia di classificazione a default rispetto a quelli finora adottati dagli intermediari italiani, con l’obiettivo di armonizzare gli approcci di applicazione della definizione di default e di individuazione delle condizioni di improbabile adempimento tra le istituzioni finanziarie e le diverse giurisdizioni dei paesi dell’UE.

I principali cambiamenti introdotti prevedono che le banche definiscano automaticamente come inadempiente il cliente che presenta un arretrato da oltre 90 giorni, il cui importo risulti, allo stesso tempo:

Per i privati e piccole e medie imprese

superiore ai 100€ e superiore all’1% del totale delle esposizioni verso il Gruppo bancario

PER LE IMPRESE

superiore ai 500€ e superiore all’1% del totale delle esposizioni verso il Gruppo bancario

Il calcolo tiene in considerazione le posizioni in essere su tutte le Società del Gruppo UniCredit.

Vi sono poi altre modifiche, tra cui:

• la definizione dei crediti ad Inadempienza Probabile

• la propagazione del default

• il periodo minimo di permanenza nello stato di default

• le valutazioni che la società deve obbligatoriamente effettuare per la riclassificazione in bonis del cliente

Regolarizzato l’arretrato e passati almeno 90 giorni da tali regolarizzazioni senza che si verifichino ulteriori situazioni di arretrato o ulteriori eventi pregiudizievoli, decadrà la segnalazione di inadempienza.

*Piccola e Media Impresa (PMI): titolari di ditte, liberi professionisti, ditte individuali e imprese con fatturato inferiore a 5 milioni di Euro ed esposizione verso il Gruppo Bancario inferiore a 1 milione di Euro

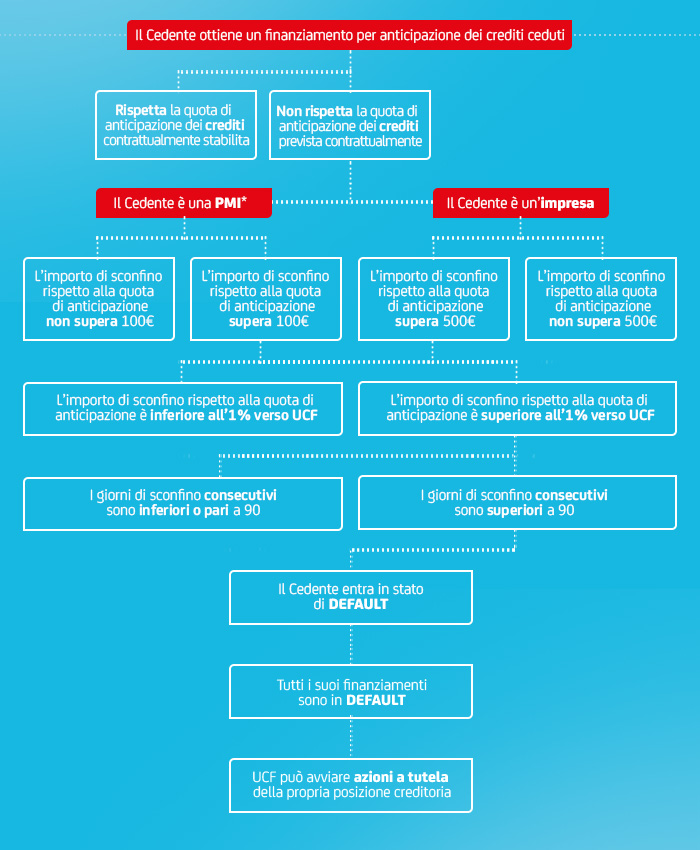

CEDENTE ANTICIPAZIONI PRO SOLVENDO E PRO SOLUTO FORMALE1

*Piccola e Media Impresa (PMI): titolari di ditte, liberi professionisti, ditte individuali e imprese con fatturato inferiore a 5 milioni di Euro ed esposizione verso il Gruppo Bancario inferiore a 1 milione di Euro

1. Con pro soluto formale si intende il pro soluto con clausole di mitigazione del rischio

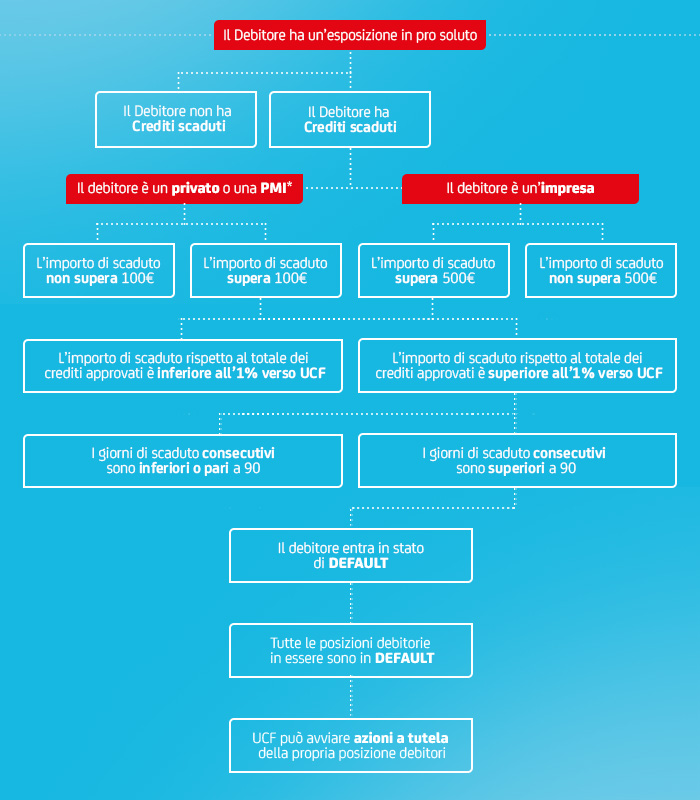

DEBITORE CEDUTO IN PRO SOLUTO2

* Piccola e Media Impresa (PMI): titolari di ditte, liberi professionisti, ditte individuali e imprese con fatturato inferiore a 5 milioni di Euro ed esposizione verso il Gruppo Bancario inferiore a 1 milione di Euro

2. Con pro soluto effettivo si intende pro soluto senza clausole di mitigazione del rischio e gli acquisti a titolo definitivo (con derecognition IFRS compliant). Per esposizione si intende un debito a fronte di un credito approvato in pro soluto o acquistato a titolo definitivo.

PERCHE’ E’ IMPORTANTE SEGUIRE LE NUOVE REGOLE DI DEFAULT

E’ fondamentale, quindi, per i cedenti rispettare la quota contrattualmente stabilita di anticipazione dei crediti e per i debitori onorare con puntualità le scadenze di pagamento dei propri debiti non trascurando anche importi di modesta entità, al fine di evitare la classificazione a default che rileva anche ai fini della segnalazione in Centrale Rischi di Banca d’Italia.

A seguire le risposte alla domande più frequenti (FAQ) in merito alle nuove regole di Default.

1 - Se un cliente ha una esposizione in arretrato o sconfinamento da oltre 90 giorni per un importo inferiore alla soglia di rilevanza, deve essere classificato come inadempiente?

Se non sussistono altre valutazioni sulla probabilità che il cliente non adempia alle sue obbligazioni, quest’ultimo non deve essere necessariamente classificato in default. Per l’automatica classificazione in default l’ammontare in arretrato/ sconfinato per più di 90 giorni consecutivi deve superare le soglie di materialità stabilite dalle normative europee. Lo sconfino, relativamente a uno o più finanziamenti in essere, deve essere superiore ad una soglia assoluta (pari a 500 euro per le Imprese e a 100 euro per i privati e le Piccole e Medie Imprese* e deve rappresentare al tempo stesso più dell’1% del totale delle esposizioni verso il Gruppo bancario

2 - Come si calcolano i giorni di arretrato?

I giorni di arretrato o sconfinamento, si calcolano a partire dal giorno successivo alla data in cui gli importi dovuti per capitale, interessi e commissioni al disopra delle soglie di materialità non sono stati - anche parzialmente - corrisposti. Nel caso in cui i pagamenti dovuti alla Banca, come definiti nel contratto di credito, siano stati sospesi e le scadenze siano state modificate, il conteggio dei giorni di arretrato segue il nuovo piano di rimborso, con ciò intendendo che il periodo oggetto di sospensione/rinegoziazione non viene considerato ai fini del predetto calcolo

3 - È consentita la compensazione degli importi scaduti con altre linee di credito non utilizzate dallo stesso debitore?

L’Autorità Bancaria Europea ha espressamente escluso tale possibilità. Pertanto, diversamente da quanto avveniva in passato, la banca sarà tenuta a classificare l’impresa in default anche nel caso in cui questa abbia linee di credito ancora disponibili con la stessa banca che potrebbero essere utilizzate al fine di compensare gli inadempimenti in essere ed evitare il default

4 - Per le esposizioni contratte da due o più debitori, solidalmente responsabili per il rimborso delle stesse (obbligazioni congiunte), cosa succede in caso di default di uno dei debitori?

Nel caso di obbligazioni creditizie congiunte, quali ad esempio le cointestazioni in cui due o più debitori sono solidalmente responsabili per il rimborso delle stesse, il default di un debitore non si estende automaticamente anche alle cointestazioni. Nel caso in cui tutti i debitori esposti in maniera congiunta siano classificati in stato di default, anche l’obbligazione congiunta è automaticamente considerata in default; analogamente, qualora l’obbligazione congiunta sia classificata in stato di default, anche le obbligazioni di tutti i singoli debitori sono considerate in default

5 - In caso di ritardato incasso del pagamento, la banca deve comunque considerare il cliente in default?

Esistono precise situazioni tecniche di arretrato per le quali il cliente non verrà considerato in default: 1. Malfunzionamento del sistema di pagamento; 2. Ritardata esecuzione di un ordine del cliente; 3. Errori nei processi della banca che comportano un ritardato o un inesatto accredito del pagamento effettuato

6 - Dopo quanto tempo la banca può considerare il cliente non più in stato di default?

Secondo la nuova regolamentazione, per uscire dal default, devono trascorrere almeno tre mesi dal momento in cui non sussistono più le condizioni per classificare il cliente in default. Durante tale periodo, la banca ne valuta il comportamento e la situazione finanziaria e, trascorsi i tre mesi, può riclassificare il cliente in uno stato di non default qualora ritenga che il miglioramento della qualità creditizia di quest’ultimo sia effettivo e permanente. Fa eccezione il caso di ristrutturazione onerosa (Distressed Restructuring), per cui il periodo è di dodici mesi anzichè tre

7 - Cosa succede alle esposizioni che sono oggetto di misure di tolleranza?

La rinegoziazione del debito dovuta a difficoltà finanziaria del cliente, qualora comporti per la banca una perdita maggiore del 1%, obbliga la stessa a classificare il cliente in stato di default

8 - L’eventuale default su una singola esposizione comporta l’automatico default di tutte le esposizioni in essere del cliente nei confronti della stessa banca?

Si, se sono superate le soglie di materialità e l’arretrato/sconfinamento permane continuativamente per 90 giorni

9 - Oltre al criterio in arretrato / sconfinamento, in quali altre situazioni può essere dichiarato il default del debitore?

Sebbene il cliente non abbia arretrati rilevanti da oltre 90 giorni, potrebbe essere classificato in stato di default qualora la banca ritenga improbabile il recupero del proprio credito senza il ricorso all’escussione di eventuali garanzie. La nuova normativa ha reso più stringenti le regole per la valutazione di tali eventi di default

10 - Le nuove regole in materia di default si rivolgono solo alle banche o anche agli altri intermediari finanziari?

Le nuove regole in materia di default devono essere applicate non solo dalle banche, ma anche da tutti gli intermediari finanziari non bancari, che esercitano il servizio di concessione di finanziamento sotto qualsiasi forma (es. società di leasing e factoring)

Riferimenti normativi:

EBA/GL/2016/07 “Linee Guida sull’applicazione della definizione di default ai sensi dell’art. 178 del Regolamento UE n. 575/2013

EBA/RTS/2016/06 “Nuove tecniche di regolamentazione relative alla soglia di rilevanza delle obbligazioni creditizie in arretrato” che integrano il Regolamento Delegato UE n. 171/2018 della Commissione Europea del 19 ottobre 2017

Nota:

*Piccola e Media Impresa (PMI): titolari di ditte, liberi professionisti, ditte individuali e imprese con fatturato inferiore a 5 milioni di Euro ed esposizione verso il Gruppo Bancario inferiore a 1 milione di Euro

Riferimenti normativi:

EBA/GL/2016/07 “Linee Guida sull’applicazione della definizione di default ai sensi dell’art. 178 del Regolamento UE n. 575/2013

EBA/RTS/2016/06 “Nuove tecniche di regolamentazione relative alla soglia di rilevanza delle obbligazioni creditizie in arretrato” che integrano il Regolamento Delegato UE n. 171/2018 della Commissione Europea del 19 ottobre 2017